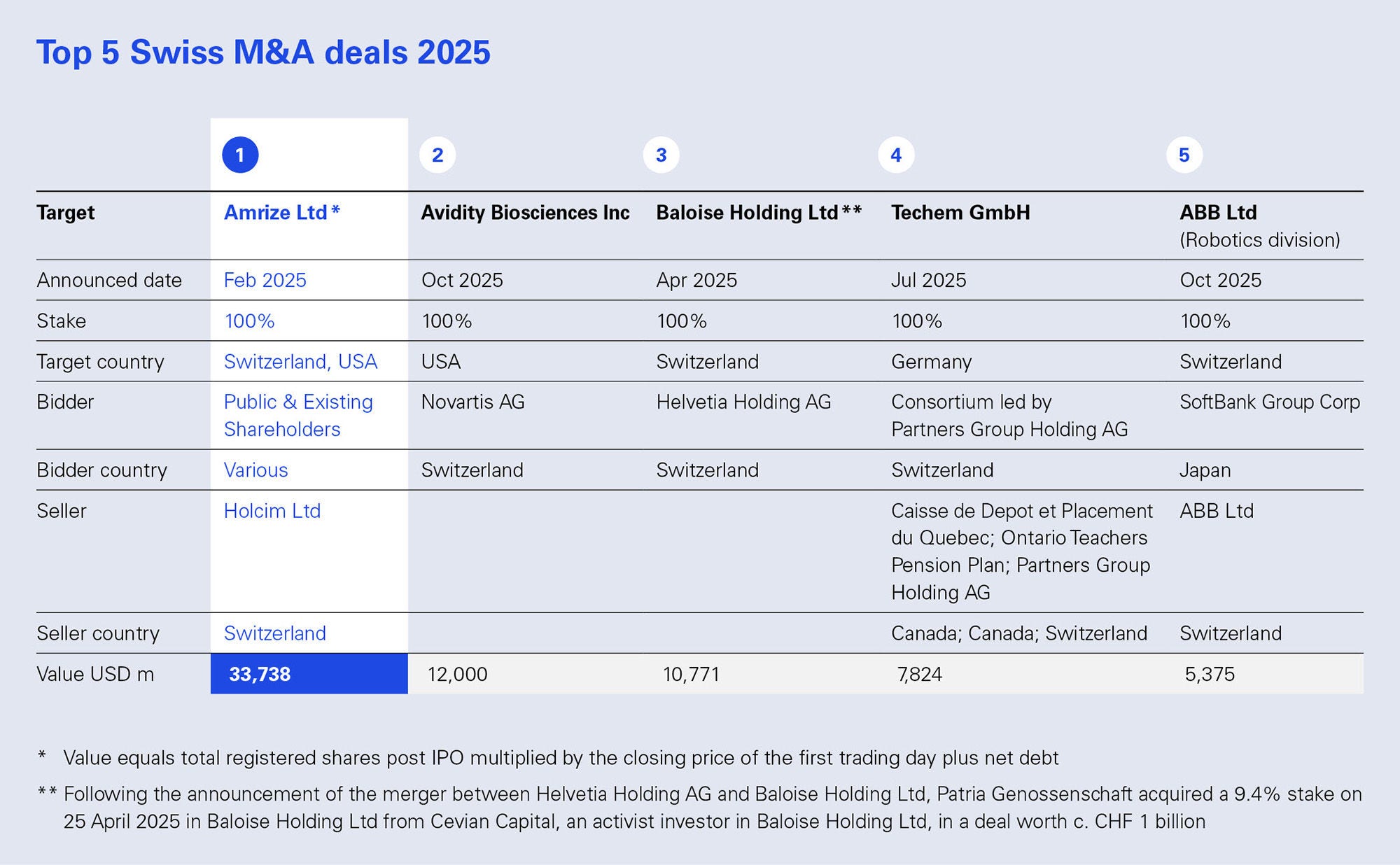

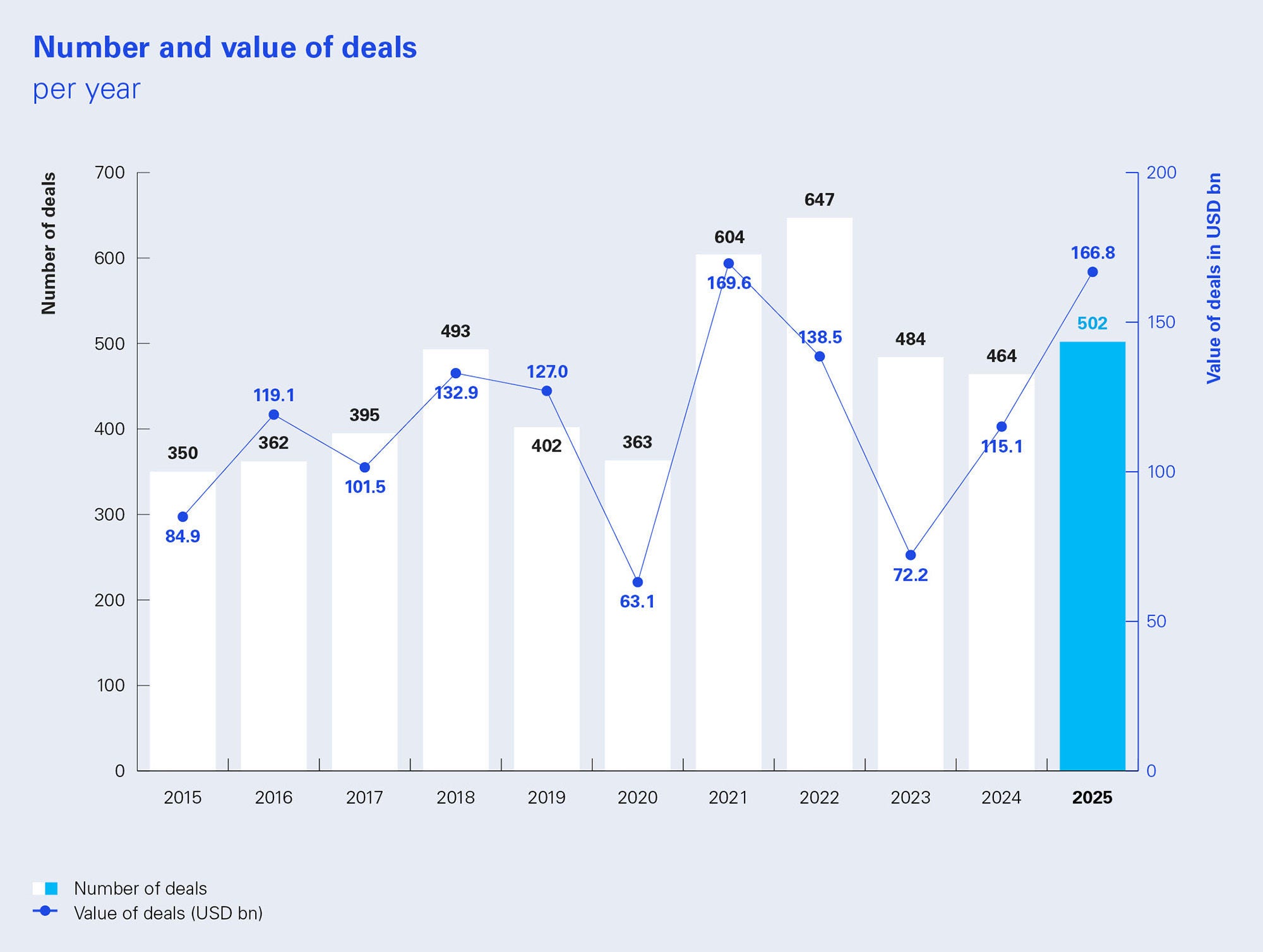

Swiss M&A delivered a solid outcome in 2025. Against a persistently challenging economic environment, Switzerland recorded 502 transactions with an estimated deal value of around USD 166.8bn, higher than in 2024, yet below the expectations many market participants set at the start of the year. Cautious boards, selective financing, and stubborn valuation gaps kept processes disciplined and timelines longer.

Where will the next wave come from: portfolio reshaping, succession situations, carve-outs, or sponsor-led consolidation? Deal momentum in 2026 will hinge on the macro path, confidence in earnings, and the willingness of corporates to act despite continued uncertainty. We expect a moderate increase in activity supported by a gradual return of private equity and a slightly higher share of PE-backed transactions as capital is redeployed.

In the sections that follow, we summarize this year’s deal highlights, sector dynamics, and notable transactions, and we outline the watchpoints most likely to shape Swiss M&A in 2026.

What to expect: