Die Welt wird sich im nächsten Jahrzehnt schneller verändern als im letzten Jahrhundert. Digitalisierung, neue Technologien, die Klimakrise, der Verlust der Artenvielfalt, geopolitische Veränderungen und der Wertewandel werden unsere Zukunft prägen.

Wie schnell und stark dieser Wandel verläuft, hängt von Regulierung, Technologie, dem Konsumverhalten und dem verfügbaren Kapital ab.

Diese Faktoren werden ganze Branchen und Finanzsysteme neu gestalten. Regulierung, Konsumverhalten, Technologie und Kapitalströme bestimmen das Tempo dieses Wandels. Beispiele für Initiativen, die diesen Übergang zu einer nachhaltigeren Zukunft unterstützen, sind der European Green Deal, der EU-Aktionsplan für nachhaltige Finanzierung sowie der EU-Aktionsplan zur Finanzierung nachhaltigen Wachstums.

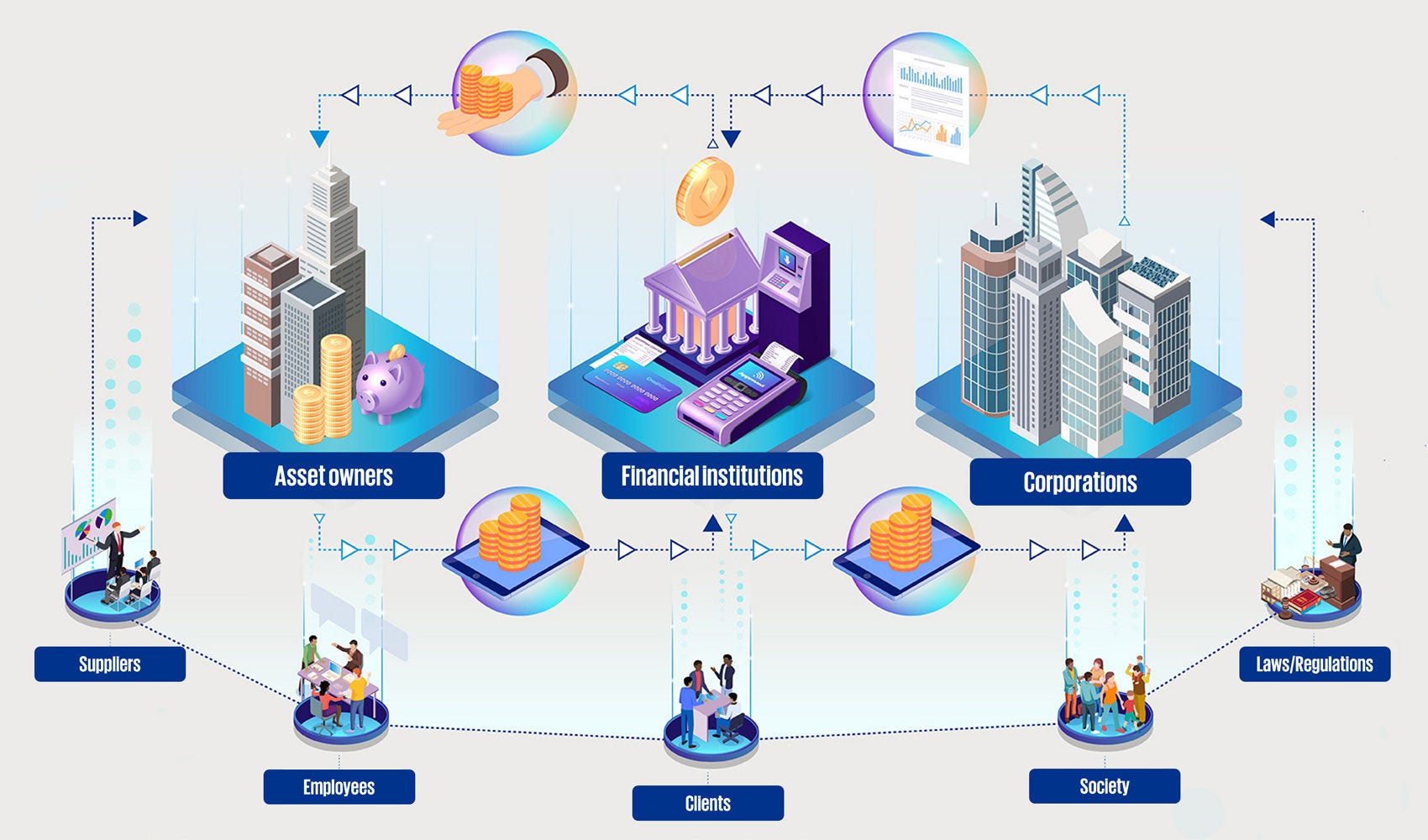

Nachhaltige Finanzen sind entscheidend, da sie Kapital in nachhaltiges Anlegen lenken und ESG-Risiken (Umwelt, Soziales, Governance) bewältigen. Dieser Wandel erfordert Transparenz. Investoren und Unternehmen brauchen eine gemeinsame Sprache, um Risiken, Chancen und langfristige Auswirkungen besser zu bewerten.

Mechanismen der nachhaltigen Finanzierung

Mechanismen der nachhaltigen Finanzierung

Sustainable Finance in der Schweiz

Die Schweiz spielt eine Schlüsselrolle im weltweiten Wandel hin zu Sustainable Finance.

Als wichtiger Finanzplatz bietet sie bedeutende Geschäftsmöglichkeiten und verknüpft wirtschaftliche Praktiken mit ökologischen und sozialen Zielen. Organisationen wie Swiss Sustainable Finance (SSF) arbeiten eng mit EU-Vorschriften wie dem EU-Aktionsplan für nachhaltige Finanzierung zusammen, um sicherzustellen, dass der Schweizer Finanzsektor internationale Nachhaltigkeitsstandards erfüllt.

Am 16. Dezember 2022 hat der Schweizer Bundesrat fünfzehn Initiativen für den Finanzsektor verabschiedet. Diese Massnahmen sollen bis 2025 umgesetzt werden. Sie zielen darauf ab, die Schweiz als führenden Standort für nachhaltige Finanzprodukte zu positionieren.

Die Schweiz hat sich dem Pariser Klimaabkommen verpflichtet und strebt bis 2050 Netto-Null-Emissionen an. Diese Verpflichtung treibt die nachhaltige Finanzstrategie voran und stärkt die Rolle der Schweiz als Vorreiterin der nachhaltigen Finanzierung.

Die Schweizer Regierung unterstützt zudem die Bepreisung von Treibhausgasemissionen durch marktbasierte Mechanismen wie Abgaben und Emissionshandel. Dies erhöht das Bewusstsein für die Umweltrisiken, die mit wirtschaftlichen Aktivitäten verbunden sind.

Investorenperspektive

Informationen über das Risiko und die Rendite eines Unternehmens sind für Investoren entscheidend. Sie helfen Pensionsfonds, Versicherungen und Staatsfonds, die richtigen Investitionsentscheidungen zu treffen.

Diese institutionellen Anleger erkennen zunehmend, dass Themen wie Klimawandel, Verlust der Artenvielfalt und Menschenrechtsverletzungen grosse Investitionsrisiken darstellen. Um fundierte Entscheidungen zu treffen und den Wert ihrer Anlagen zu schützen, müssen sie diese Risiken verstehen und managen (Outside-in-Perspektive).

Einige institutionelle Anleger wollen darüber hinaus die Auswirkungen der Unternehmen auf ESG-Faktoren bewerten (Inside-out-Perspektive).

Diese Motivation kann sich aus folgenden Faktoren ergeben:

- aus dem Wunsch, globale Probleme zu lösen, z. B. durch die Teilnahme an der Net Zero Asset Owner Alliance (NZAOA)

- aus der Notwendigkeit, Reputationsrisiken zu managen

- aus der Bewertung, ob das Geschäftsmodell eines Unternehmens Megatrends wie den Verlust der Artenvielfalt überstehen kann

- aus der Bereitstellung von Finanzierungen zur Förderung nachhaltiger Entwicklung.

Der Mangel an Unternehmensberichten zu diesen Themen erschwert es Finanzinstituten jedoch, diese Informationen zu erhalten. Dies bleibt eine zentrale Herausforderung für das nachhaltige Finanzwesen.

Wenn es um Anlagelösungen geht, verlassen sich institutionelle Anleger auf Finanzinstitute wie Banken und Vermögensverwaltungen. Diese Lösungen müssen ihren spezifischen Bedürfnissen gerecht werden.

Die Sicht der Finanzinstitute

Da Finanzinstitute im Auftrag ihrer Kunden (der Vermögensinhaber) handeln, haben sie drei wesentliche Aufgaben:

- Die Ziele der Kunden verstehen.

- Diese Ziele in Investitionsentscheidungen einfliessen lassen.

- Transparent darüber berichten, wie diese Ziele erreicht wurden.

- Für Kunden, die sich auf das Management finanzieller Risiken durch den Klimawandel oder den Verlust der Biodiversität konzentrieren, müssen die Institute:

- neue Modelle entwickeln

- Stresstests durchführen

- diese Risiken identifizieren, quantifizieren und managen.

- Für Kunden, die mit ihrem Kapital eine messbare Wirkung erzielen wollen, müssen Finanzinstitute:

- mit den Unternehmen, in die sie investieren, eng zusammenarbeiten

- zuverlässige Prozesse zur Messung der Wirkung implementieren.

Diese klare Struktur hilft den Finanzinstituten, verschiedene Kundenziele effektiv anzusprechen und gleichzeitig Transparenz zu wahren.

Risikomodelle und Unterstützung für Kreditnehmer

Im Kreditgeschäft setzen Banken Risikomodelle ein, um das Ausfallrisiko von Kreditnehmern zu bewerten. Gleichzeitig unterstützen sie Kreditnehmer mit nachhaltigkeitsorientierten Produkten, die Unternehmen bei ihrem Wandel helfen. Beispiele dafür sind:

- Green Bonds

- Kredite mit Nachhaltigkeitsbezug

- nachhaltige Derivate.

Um ESG-Risiken in Investitions- oder Finanzierungsentscheidungen einzubeziehen, brauchen Finanzinstitute detaillierte Daten von den Unternehmen, mit denen sie arbeiten. Diese Informationen ermöglichen fundierte Entscheidungen und helfen, Risikomodelle entsprechend anzupassen.

Unternehmensperspektive

Von Unternehmen wird heute erwartet, dass sie zur Lösung globaler Probleme beitragen. Ihr Erfolg hängt davon ab, wie gut sie sich an die Erwartungen von Investoren und Stakeholdern anpassen.

Um diese Erwartungen zu erfüllen, müssen Unternehmen transparente Berichterstattung über ESG-Risiken und Chancen bieten, klare Nachhaltigkeitsziele, KPIs und Aktionspläne festlegen und den Fortschritt in der Umsetzung von ESG-Massnahmen regelmässig offenlegen.

Durch die Festlegung klarer Nachhaltigkeitsziele, KPIs und Aktionspläne können Unternehmen Investoren anziehen und die Finanzierung durch Instrumente wie:

- Grüne Anleihen (Green Bonds)

- Nachhaltigkeitsanleihen und andere nachhaltige Finanzprodukte

unterstützen Unternehmen dabei, ihre Nachhaltigkeitsziele zu erreichen und gleichzeitig das Vertrauen der Investoren zu stärken.

Vorschriften wie die Corporate Sustainability Reporting Directive (CSRD) und die EU-Taxonomie setzen klarere Standards für die Nachhaltigkeitsberichterstattung.

Dies schafft Vertrauen bei Investoren und Finanzinstituten, da Transparenz und Vergleichbarkeit verbessert werden.

ESG Regulatory Essentials

Diese KPMG-Publikation informiert über die neuesten ESG-Vorschriften.

Sie betreffen Finanzinstitute in der Schweiz, der EU und in Grossbritannien.

ESG-Praktiken: Wie gut ist Ihr Unternehmen aufgestellt?

Der ESG Health Check gibt Ihnen einen schnellen Überblick darüber, wie fortgeschritten Ihr Unternehmen bei der Implementierung von ESG-Praktiken ist.

Die Umfrage deckt zentrale Themen wie Governance und Berichterstattung für Ihre interne Organisation sowie Investitions- und Finanzierungstätigkeiten ab.

Wenn Sie weitere Informationen benötigen oder an einer Zusammenarbeit interessiert sind, kontaktieren Sie uns gerne.

Das Ausfüllen des Fragebogens dauert etwa 10 Minuten.

Haben Sie nicht gefunden, wonach Sie gesucht haben?

Nachhaltige Finanzen als strategische Priorität. Wir helfen Ihnen, eine transparente Kapitalallokation und ein wirksames Risikomanagement im Finanzsystem zu gewährleisten.

Ihre Ansprechpartner

Eine nachhaltige Zukunft geht uns alle an. Bleiben Sie in diesem sich schnell verändernden Umfeld an der Spitze.

Wir bieten massgeschneiderte Dienstleistungen, die Branchenkenntnis mit ESG-Wissen verbinden, unterstützt von einem globalen Netzwerk von Expertinnen und Experten.

Kontaktieren Sie uns, wenn Sie Fragen haben oder Trends diskutieren möchten.