Übernahmen, Abspaltungen oder Verkäufe von Geschäftsbereichen können oftmals komplexe Transaktionen darstellen, die keineswegs als isolierte Einzelfälle zu betrachten sind. Sie haben einen eigenen Lebenszyklus, auf dem Ihnen Ihre Berater bei jedem Schritt zur Seite stehen sollten.

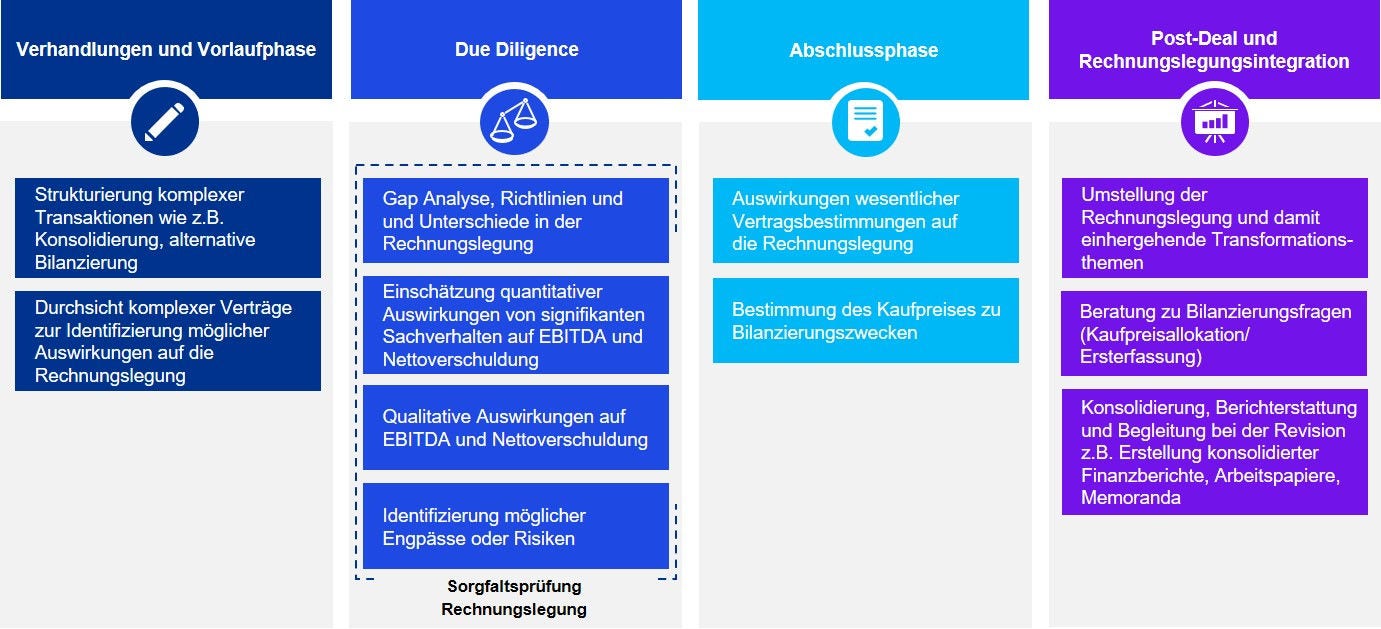

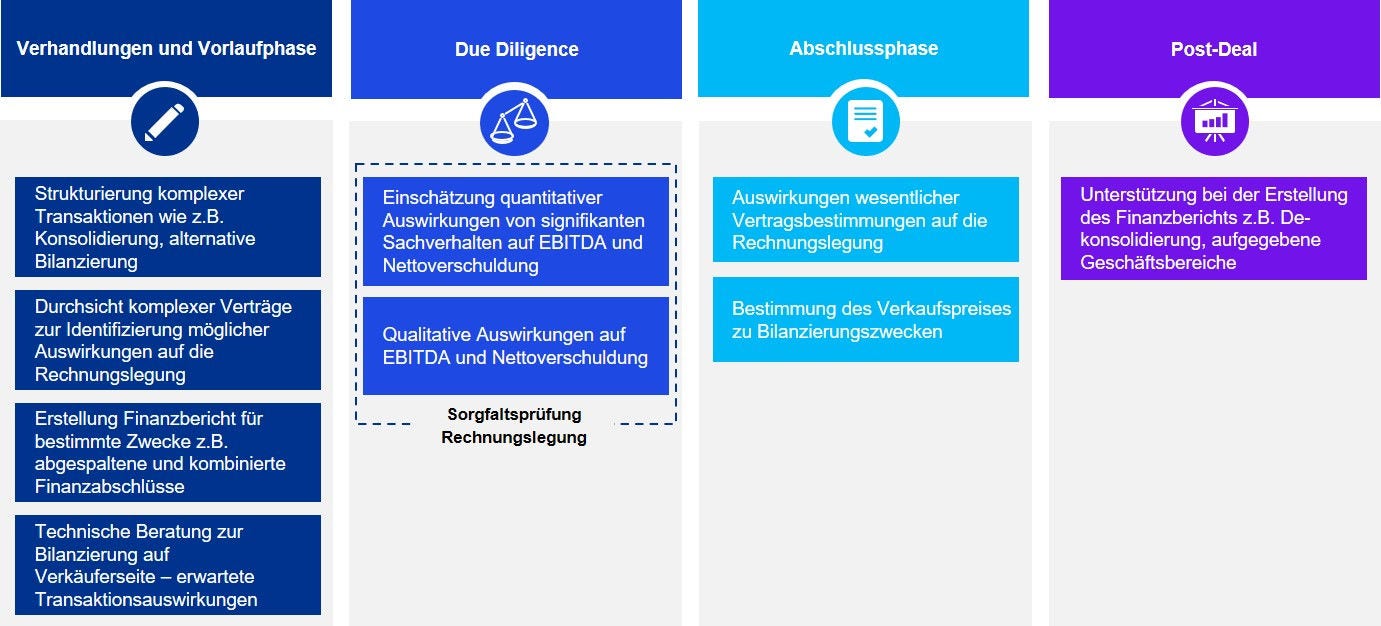

KPMG unterstützt Sie bei der Planung und Durchführung von Übernahme- und Veräusserungsprozessen und berät Sie in jeder Phase der Transaktion. Unser Team bleibt während des gesamten Prozesses involviert und steht Ihnen bei der Findung geeigneter Buchhaltungs-, Finanz- und Steuerstrukturen sowie bei der Beratung zu Post-Deal und Integrationsstrategien tatkräftig zur Seite. In Zusammenarbeit mit weiteren KPMG Experten können wir Ihnen vollumfängliche Unterstützung in allen Bereichen anbieten.