Die Einführung von Pillar 2 hat signifikante Auswirkungen auf das Schweizer Steuersystem.

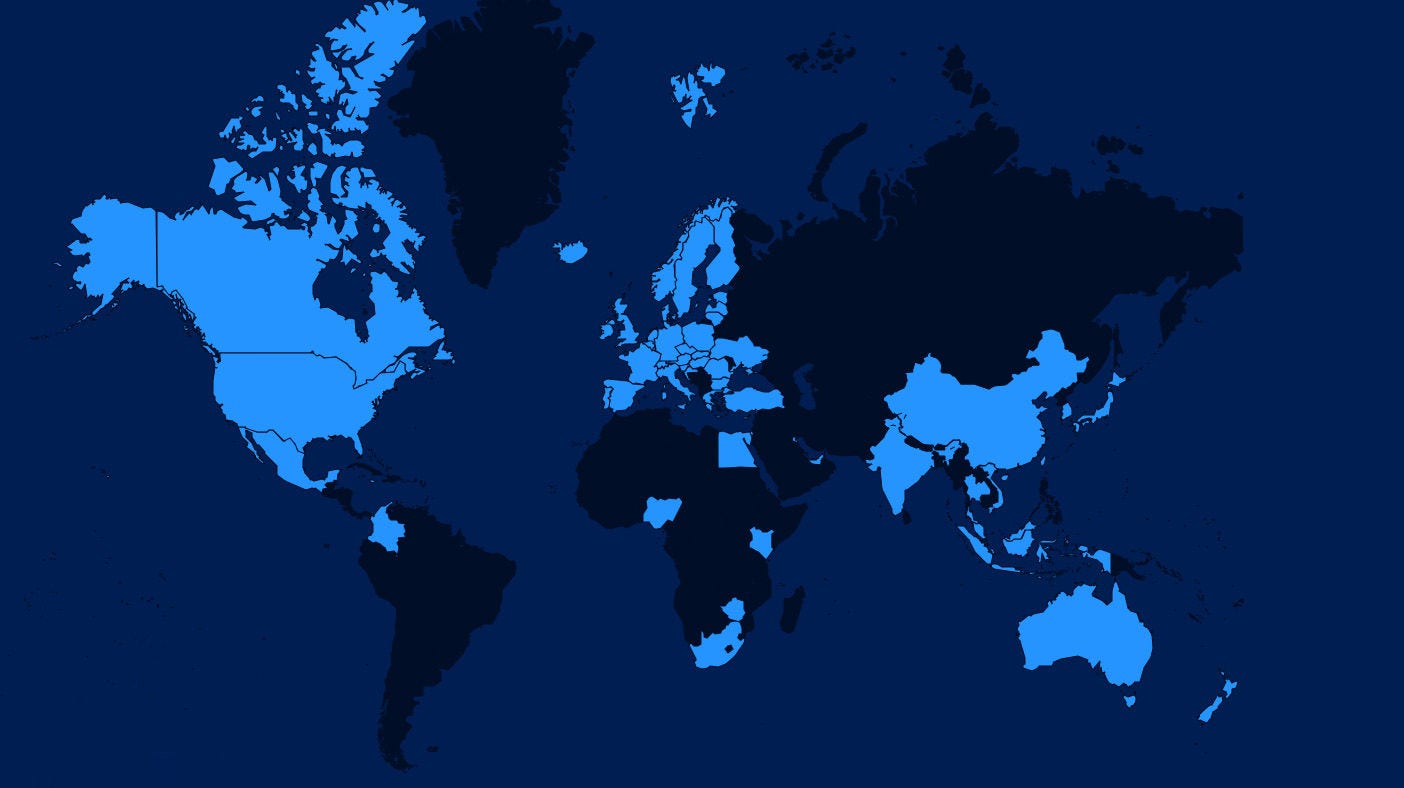

Traditionell zeichnete sich die Schweiz durch attraktive Unternehmenssteuersätze aus, steht nun jedoch vor der Herausforderung, den neuen globalen Mindeststeuerstandard umzusetzen. Diese Entwicklung markiert einen wichtigen Schritt in Richtung Anpassung an das internationale Steuerrecht, das darauf abzielt, faire und transparente Steuerpraktiken weltweit zu fördern.

Die Schweizer Behörden arbeiten aktiv daran, die Auswirkungen der Pillar 2-Regeln zu evaluieren und sicherzustellen, dass die Schweiz wettbewerbsfähig bleibt und gleichzeitig die internationalen Anforderungen erfüllt. Dabei muss das Schweizer Steuersystem mit den Änderungen im internationalen Steuerrecht in Einklang gebracht werden, um den neuen Anforderungen gerecht zu werden. Einige Kantone führen in diesem Zusammenhang auch neue Anreizsysteme ein.

Unternehmen müssen sich auf eine mögliche Anpassung der Gewinnsteuersätze und Möglichkeiten von Förderungen einstellen, was sowohl lokale als auch internationale Unternehmen betreffen wird.